November 2017

In die voorafgaande gedeeltes van die reeks is daar gefokus op verskeie aspekte wat betrekking het op bemarking en verskansing van grane. Hierdie aspekte het gefokus op die markstrukture, risiko’s om te oorweeg, die verskillende alternatiewe waarna gekyk kan word, sowel as die gebruik van Safex-termynkontrakte.

In Deel 5 van die reeks word die gebruik van Safex-opsiekontrakte meer diepgaande bespreek.

Wat is ‘n opsiekontrak?

‘n Opsiekontrak is net soos ‘n termynkontrak ‘n afgeleide instrument wat op Safex verhandel. Die waarde van die kontrak word ook afgelei van die onderliggende produk. Opsiekontrakte kan ook deur verskillende rolspelers in die bedryf gebruik word vir verskansing of spekulatiewe doeleindes in die mark – afhangende van die individu wat dit aanwend se behoeftes.

Daar bestaan twee tipes opsies waarvan die rolspelers in die mark gebruik kan maak. Hierdie opsies is koop- en verkoopopsies. Die algemene name wat gebruik word om na koop- en verkoopopsies te verwys, is ‘n call- en put-opsie onderskeidelik. Daar sal vervolgens na call en put in die res van die artikel verwys word.

Opsiekontrakte kan in die mark gekoop en/of verkoop word – afhangende van wat die individu se behoeftes is en wat met die opsie bereik wil word. Die opsiekontrak bied aan die koper van die opsie die reg om ‘n kontrak in ‘n bepaalde tydperk te koop of te verkoop, maar dit verplig egter nie die individu om dit te doen nie.

Die verkoper van die opsiekontrak is aan die ander kant verplig om die spesifieke kontrak in die bepaalde tyd te koop of verkoop indien die opsie teen hom uitgeoefen word. Die koper van die opsiekontrak het egter beperkte risiko en sy risiko is beperk tot

die opsiepremie wat vir die koop van die opsie betaalbaar is.

Die verkoper van die opsie se risiko is onbeperk. Die persoon wat die opsie verkoop kan egter net die premie wat hy ontvang as wins wen, maar die risiko verbonde aan die verkoop van ‘n opsie is onbeperk.

Terminologieë geassosieer met die opsiekontrakte

Daar is verskeie terminologieë wat met die opsiekontrakte geassosieer kan word. Dit is belangrik dat diegene wat van opsies gebruik maak die betekenis van die terminologieë verstaan om verwarring te verhoed. Die spesifieke terminologieë wat met die opsiekontrakte verband hou, word vervolgens bespreek.

Termynprys

Termynprys

Termynprys verwys na die prys waarteen die spesifieke termynkontrak waarin die opsie gekoop of verkoop gaan word, verhandel. Die spesifieke termynkontrak dien in die geval van opsies as die onderliggende produk en daarom is die waarde van die termynkontrak noodsaaklik.

Trefprys (strike price)

Dit verwys na die prys waarteen die opsieverhandeling plaasvind, met ander woorde die prys waarteen die opsie gekoop of verkoop word.

Premie

Die premie word deur die individu wat die opsies koop, betaal en die individu wat die opsie verkoop, ontvang die premie.

Opsieskrywer

Die individu wat die opsie verkoop, staan bekend as die opsieskrywer.

Intrinsieke waarde

Intrinsieke waarde verwys na hoe winsgewend die opsie sal wees indien die opsie onmiddellik uitgeoefen sou word en word bereken deur die verskil tussen die opsietrefprys en die onderliggende termynprys te bereken. Daar bestaan egter nie negatiewe intrinsieke waarde nie en ‘n opsie het slegs intrinsieke waarde wanneer die opsie “in die geld” is.

In die geld

As die opsie in die geld is, het die opsie intrinsieke waarde en sal die opsie uitgeoefen word.

By die geld

Die opsie se trefprys is gelykstaande aan die onderliggende termynprys.

Uit die geld

Die opsie het geen intrinsieke waarde nie en die opsie sal nie uitgeoefen word nie.

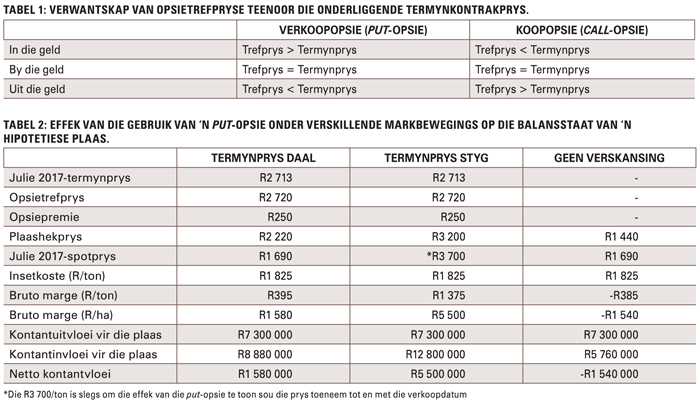

Tabel 1 toon wanneer die opsies in die geld, by die geld en uit die geld is.

Hoe werk ‘n opsiekontrak?

‘n Put-opsiekontrak sal hoofsaaklik deur ‘n rolspeler in die mark wat homself teen ‘n prysdaling wil beskerm gebruik word, byvoorbeeld ‘n produsent.

Deur ‘n put-opsie te koop, sal die produsent vir homself ‘n minimumprys waarteen hy sy produkte in die toekoms kan verkoop

vasstel, maar hy word nie verplig om dit teen hierdie pryse te verkoop nie. Indien die prys vanaf die datum wanneer die produsent die put-opsie gekoop het tot en met die opsievervaldatum daal, sal die produsent se put-opsie in die geld wees en die opsie sal uitgeoefen word.

Wanneer die opsie uitgeoefen word, sal die produsent ‘n verkooptermynposisie in die mark ontvang en daarom werk die

beginsel vandaar presies dieselfde as die verskansing deur gebruik te maak van termynkontrakte soos in Deel 4 van die reeks verduidelik is.

Indien die pryse vanaf die datum wanneer die put-opsie gekoop is tot en met die opsievervaldatum toeneem, is die produsent nie verplig om die produk te verkoop teen die prys waarteen hy die opsie gekoop het nie. Die produsent kan egter steeds die beter prys vir sy produk ontvang en hy sal slegs die premie wat hy betaal het, se waarde verloor.

‘n Praktiese voorbeeld vir die gebruik van ‘n put-opsie

Veronderstel ‘n produsent wou homself gedurende Desember 2016 verskans teen ‘n moontlike prysdaling in Julie 2017, maar daar is teen hierdie tyd steeds heelwat onsekerhede in die mark in verband met die moontlike produksie vir die seisoen. Die produsent sit dan egter met die moontlikheid van prysrisiko, terwyl produksierisiko hom ook steeds in die gesig staar. (Sien Deel 2 van hierdie reeks wat hierdie risiko’s bespreek.) Die produsent kan dan gebruik maak van ‘n put-opsie om homself teen ‘n prysdaling te verskans.

Die put-opsie sal vir die produsent ‘n minimumprys waarteen hy sy mielies kan verkoop vasstel, maar dit bied hom ook die geleentheid om die mielies vir ‘n hoër prys te verkoop sou die seisoen ‘n ander wending neem.

Omdat die put-opsie die produsent nie verplig om teen leweringstydperk te verkoop nie, sal die put-opsie ook die produsent se produksierisiko beperk.

Tabel 2 toon die effek van die gebruik van ‘n put-opsie wanneer die prys daal of styg teenoor geen verskansing op ‘n produsent se balansstaat.In die voorbeeld word ‘n hipotetiese plaas geskep en die aanname word gemaak dat die produsent 1 000 ha witmielies teen ‘n gemiddelde opbrengs van 4 t/ha plant.

Die direkte koste vir produksie van die mielies beloop R7 300/ha. Die pryse wat in die voorbeeld gebruik word, is die gemiddelde Safex-prys gedurende Desember 2016 vir lewering in Julie 2017.

Hierdie prys is daarom R2 713/ton en die put-opsie sal dus teen ‘n trefprys van R2 720/ton gekoop word (opsietrefpryse verhandel slegs in inkremente van R20/ton) met die opsiepremie wat ongeveer R250/ton vir lewering in Julie 2017 beloop het.

Die Julie 2017-witmielieprys het gedaal en het met opsievervaldag teen R1 690/ton verhandel. Dit sal die prys wees om die effek van die prysdaling te toon, asook die prys vir die geen-verskansingstrategie.

Om die effek van die gebruik van ‘n put-opsie wanneer die prys toeneem te toon, is ‘n prys van R3 700/ton gebruik – dit is slegs vir illustrasiedoeleindes. Die basisaftrekking in die voorbeeld is R250/ton en sluit liggingsdifferensiaal en bemarkingsfooie in.

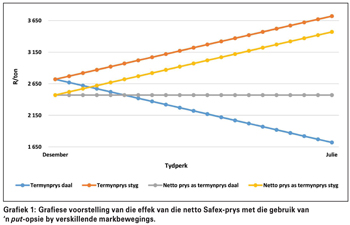

Grafiek 1 stel die netto Safex-prys met die gebruik van ‘n put-opsie wanneer die prys daal en toeneem, grafies voor.

Uit Tabel 2 is dit duidelik dat die put-opsie die minimumprys waarteen jy die verskanste mielies sal verkoop, vasstel. Indien die prys onder hierdie vlak daal, sal dit nie ‘n impak op die prys hê vir die gedeelte van die mielies wat met die gebruik van die put-opsie verskans is nie.

Indien die prys tot en met strooptyd sou toeneem, is die produsent egter nie verplig om die mielies teen die verskanste prys te verkoop nie. Die produsent kan steeds ‘n beter prys ontvang en sal slegs die koste van die premie “verloor”.

Uit Grafiek 1 is dit duidelik dat indien die termynpryse vanaf Desember wanneer die produsent die put-opsie gekoop het tot en met Julie wanneer die opsie verval sou daal, die netto Safex-prys teen die minimumvlak van R2 470/ton onveranderd sal wees.

Indien die prys vanaf Desember tot en met Julie sou toeneem, is dit duidelik dat die produsent beter af sal wees en sal deel in die opwaartse prysbeweging – met net die koste van die premie wat hy sal “verloor”.

Ten slotte

Alhoewel die gebruik van opsiekontrakte in heelwat gevalle vir diegene wat nie daarmee vertroud is nie, ingewikkeld mag voorkom, is dit eintlik bitter eenvoudig en hou dit goeie voordele in – waaronder die grootskaalse uitskakeling van produksierisiko

wat uiters belangrik is.

Die gebruik van opsiekontrakte is in die meeste gevalle duurder as van die ander verskansingsalternatiewe en daarom is produsente nie altyd geneë om daarvan gebruik te maak nie. Dit is egter uiters noodsaaklik om die voordele wat die gebruik van opsiekontrakte inhou, op te weeg teen die hoër koste daaraan verbonde. Met die gebruik van Safex-kontrakte vir verskansingsdoeleindes is dié kontrakte wat vir die gebruiker daarvan minder risiko inhou en meer geleenthede bied, duurder as dié kontrakte waarin die risiko en geleenthede wat dit bied, minder is.

Dit is egter belangrik dat produsente eerstens vasstel wat die risiko is waarteen hulle hulself wil beskerm wanneer hulle die verskillende alternatiewe oorweeg en dan daarvolgens die besluite neem. Produsente moet ook in gedagte hou dat daar ‘n groot aantal verskillende strategieë is wat gevolg kan word deur van verskillende opsies in kombinasie met mekaar gebruik te maak.

Hierdie strategieë kan uiters ingewikkeld wees en kan die produsent duur te staan kom indien die produsent nie deeglik vertroud is met die strategie nie en verkeerde besluite daarrondom neem. Hou dus by die eenvoudige strategie wat die minste risiko inhou – dit bly die hoofdoel van verskansing.

Mielies is in die artikel gebruik om die beginsel te verduidelik, maar die opsiekontrakte kan egter op enige van die graankontrakte wat op Safex verhandel, gebruik word.

Publication: November 2017

Section: On farm level